M&Aの目的の整理

M&Aは会社を効率的な経営を行ううえでのひとつの手段に過ぎないので、M&Aの検討を始める前に、かならず「なんでM&Aをしたいのか?」「するべきだと考えるのか?」といったM&Aの目的があるはずです。

M&Aをする必然性も達成したいゴールもなく、ただ漠然と売上高のカサをあげたいと思ってM&Aをしてしまうと、M&Aしたあとにかなり手痛い目にあいます。

たとえばM&Aによって売上高があがったとしても、営業利益やキャッシュフローが激減してしまったり、M&Aの費用が高騰してしまったり、M&A先の企業の有能な従業員がいっせいに辞めてしまったりしては、M&Aをした意味はなくなってしまいます。

ちなみに、一般にM&Aの成功率は5~20%だといわれています。

こういった事態を避けるためには、あらかじめM&Aをする目的やゴールのイメージを社内でしっかりと整合しておく必要があります。

では、具体的なM&Aの目的とは、どういったことがあるのでしょうか?

スポンサーリンク

まずは、実務者レベルでの検討段階に入る前に整理しておくべきM&Aの検討事項としては、大きく分けて「キャピタルゲインを狙ったM&A」、「新規事業領域への参入のためのM&A」、「既存事業を強化するためのM&A」の3つのいずれを狙うか、といったざっくりとした方向性の整合があります。

「キャピタルゲインやインカムゲインを狙う?」

キャピタルゲインとは、購入した債券や株式などが金融市場で価格が上昇したときに得られる利益(購入価格-売却価格)のことを言います。たとえば、100万円で買った株を150万円で売ることができれば、50万円のキャピタルゲインが得られるというわけです。

インカムゲインは、購入した株式等の配当や利子のことです。

キャピタルゲインは持っている株式を売却したときに得られる利益ですが、インカムゲインは、持ち続けていることで得られる利益のことですね。

この場合のM&Aの目的としては、ターゲット企業の株式を購入して経営に参画し、その企業の市場価値を高めて売却したり配当を得たりすることで、売却益を上げたりグループ全体としての収益力や企業価値を高めたりすることです。

買収先企業のキャッシュがあまっている会社を買収して、グループ全体の収益力を高めようとすることもあります。

このやり方は、主に機関投資会社や投資ファンドが事業として行っていますので、一般的な事業会社がキャピタルゲイン狙いでM&Aを検討するケースはそれほど多くないのではないでしょうか。

[audible]

「新しい分野の開拓?市場参入?新規事業を立ち上げる?」

将来的な成長を見据えて、既存の事業の収益力だけに頼るのではなく、あたらしい市場を開拓したり多角化を図りたいという会社もあるはずです。

しかし、新しいことをすべてゼロから独力で準備するのは時間も工数もかかり、失敗リスクも高いものです。

そんなとき、M&Aによって、新しいチャレンジに必要なリソースを既に持っている企業を買収することで、その企業がもっているリソースを自分のものにすることができるはずです。

つまり、M&Aで新しい事業を成功させるための時間を買うという考え方ですね。

リソースにはハード的なリソースから、ソフト的なリソースまであり、たとえば国からの免許、特許・パテント、テクノロジー、販売チャネル、生産ノウハウ、工場、固有技術をもった人材などがあります。

ポイントとしては、自力で構築できるリソースかどうか?そのリソースは時間をかけてでも自力で構築すべきかどうか?といった視点で検討することが重要です。

「既存事業のシナジー狙い?」

ある特定の事業でシェアを拡大したいといった場合は、ライバル会社をM&Aしてしまうことで、ライバル会社のお客さまモロトモ手に入れてしまうことができます。つまり顧客口座の獲得ですね。

直接的なライバル関係になくても、たとえばこれまで進出できていなかった地域に参入する場合に、自社と同じ商売をしている会社を買ってしまうことで、円滑な市場参入が可能になります。

それ以外にも、ある特定事業での苦手としているプロセスを補完したり、得意なプロセスをより強化したりすることもできます。

または、工場を買ってしまうことで累積生産量を劇的に拡大したり、稼動効率を飛躍的に改善したりすることで、規模の経済による利益増を狙うこともできます。

おなじように、既存事業の周辺材を作ったり売っている会社を買収することで、範囲の経済による利益増が図れるかもしれません。

または、技術や仕様の標準化が進んでいない事業で、ライバル会社を買ってしまうことで、デファクトスタンダード(事実上の標準)を構築してしまい、ネットワーク外部性を構築することができるかもしれません。

このように、既存事業のシェアを拡大したり、バリューチェーンを補完するなど、いわゆるシナジー効果を狙うのは、M&Aの目的の王道です。

実務レベルのでのM&Aの検討の始め方

「キャピタルゲインを狙ったM&A」、「新規事業領域への参入のためのM&A」、「既存事業を強化するためのM&A」の3つのいずれを狙うか、うっすらとでもM&Aの目的というか方向性のようなものが見えてきたら、もうすこし踏み込んだ検討を始めてみましょう。でもいったい、どこから始めればいいのでしょうか?

たとえば、トップがつねに事業構想をねっていて、市場の成長も課題もすべて社長が把握できていて、M&Aも慣れている会社であれば、いきなりM&Aありきで検討を開始してもいいのでしょうが、M&Aをあまりやらない会社であれば、やはり社内分析から始めなければいけないはずです。

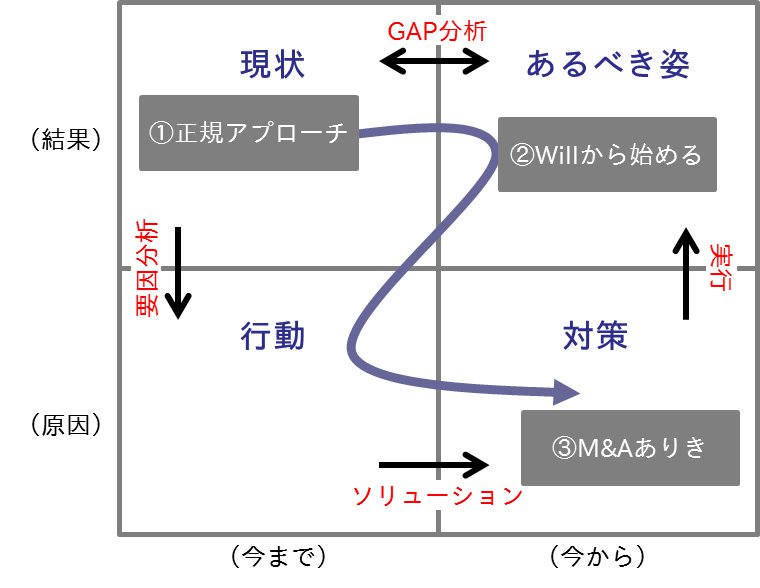

このように、実際には実務レベルでM&Aの検討をはじめるにあたって、会社によってM&Aへの入口が違うと思うので一概には言えないのですが、一般的には大きく4つの入口・検討の始め方があると思います。

1.正規アプローチ

経営戦略上の必要性、必然性があるのか?を確認します。

M&Aはあくまでもツールに過ぎません。M&Aうんぬん以前にすべきことがあるという考え方です。

・現状分析、要因分析、あるべき姿の認識が必要。

・現状把握できる資料がなければ、まずは分析するところから始めなければならない。

2.Will(意思)から始める

そもそもM&Aをしたいと思っている人はいるのか?それは誰か?を確認します。

M&Aをしたいと考えている意思をもった事業からM&Aのアイデアを出してもらうという考え方です。

・M&Aによる事業拡大の意思を持って考えている人がいるのかを調査。

・全社の方向性と個別事業の意思の尊重のバランスが難しい。

3.M&Aありきで進める

M&Aに慣れている会社、トップがつねに市場動向を把握していて、バリューチェーン上の課題を的確に把握できている場合は、M&Aありきで進めることで時間を短縮できます。

具体的には、近年のM&Aトレンド調査、競合他社の動きを参考にし、まずは外部のM&A動向などからヒントを得るところから始めます。

・M&Aに慣れていない会社では、M&Aの目的がないと出口を探すのが難しい。

・M&Aはあくまでも手段なので、目的が定まっていないとM&A後のPDCAがうまく回らない。

4.外部から話が来る

M&Aは相手がいて始めて成り立つものなので、とうぜん他の企業からの売り込みや買収提案が来ることもあります。

この記事では、基本的には、上の1.正規アプローチで進める前提で説明したいと思います。

よっぽどM&Aで成長してきた会社でなければ、M&Aありきで検討しても時間の無駄になるだけだと思います。

M&Aの検討を始める前に準備しておきたい内部分析資料

会社も人間と同じように新陳代謝が必要です。

社内の各事業のライフサイクルを認識した上で、既存事業を強化したり、新規事業を継続的に生み出して育成したりしていく必要があります。

M&Aはあくまでも新陳代謝のための選択肢のひとつとして検討することになるわけですが、M&Aを検討する必要性をみとめた場合は、それぞれの事業のライフサイクルに適合したM&Aを模索することになります。

そんなとき、どの事業を強化し、どの分野で新事業を生み出すべきかを考えるときに役立つのが、PPM(ポートフォリオ・マトリクス)です。

PPMにそって全社レベルで各事業を包括的に分析することで、特定の既存事業に頼りっきりになっていないか?つまり、現時点での金のなる木だけに集中しすぎていないか?

または、成長分野に投資している事業はあるか?つまり、金のなる木に育成できるスターがいるか?

あるいは、次の成長のネタはあるのか? といったことが明らかになってくるはずです。

一般的なPPMは、縦軸を市場成長率、横軸を市場シェアとして4つの象限で分析し、事業のライフサイクルを市場成長率で判断します。

現時点でのPPMを行ったら、その結果にもとづいて、今後の理想的な形はどうあるべきかを検討します。

一般的には、それぞれの象限において適切な数と規模の事業があることが理想だと思います。

ここではPPMをご紹介しましたが、PPM以外にも商品の付加価値を創造するプロセスを見つけるためにバリューチェーン分析をしたり、業界全体でのパワーバランスを把握するためにファイブフォース分析をしたりします。

バリューチェーン分析とファイブフォース分析は、詳しくはこちらをご覧ください。

事業分析初心者のためのバリューチェーンの意味や分析項目の整理

業界構造と競合相手の分析なら、ファイブフォース?目的と分析項目まとめ

もし、社内にこれらの資料がない場合は、ぜひ準備してみましょう。

完璧な分析結果でなくとも、概要レベルがわかるような資料でもM&Aの方向性を図るのには役立つはずです。

M&Aを検討する際の調査基準とM&Aの目的の整合

事業のライフサイクルからM&Aの必要性を認識にしたら、次にどの事業で、どのようなM&Aを実施すべきなのかといった方向性を出していきます。ここまできて、ようやくM&Aの目的らしきものが、ぼんやりと見えてくるようになるはずです。

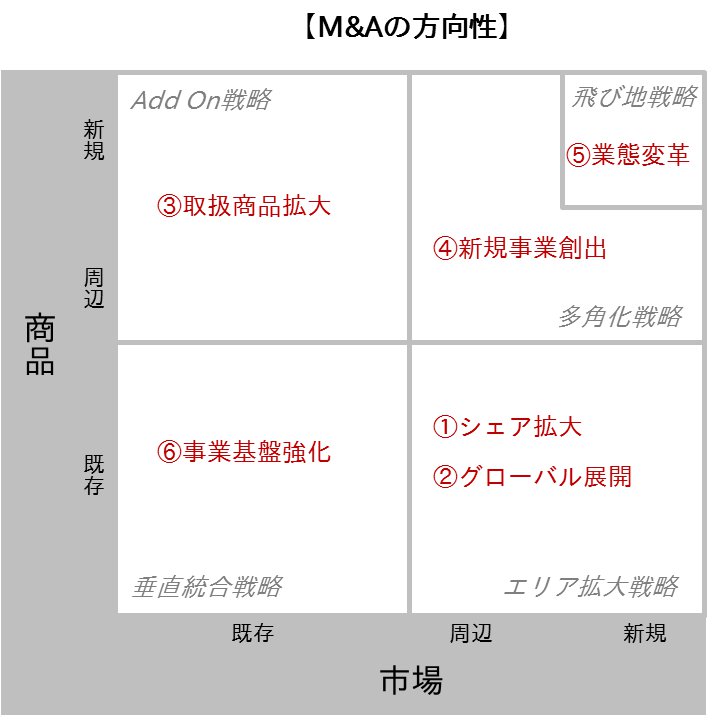

フレームワークとしては、アンゾフのマトリックスで整理するといいと思います。

ほとんどのM&Aのケースは、(事業継承や再建支援を除いて)以下のいずれかに当てはまることが多いと思います。

M&Aを実施したいと思う事業の候補について、以下のどの領域で検討するべきかを考えて見ましょう。

①シェア拡大、販路拡大、商圏拡大

主力商品の販路、商圏拡大によるシェア拡大

例)販売チャネルの買収、ライバル会社の買収

②グローバル展開

既存商品の海外市場展開

例)海外販社、海外メーカーの買収

③取り扱い商材拡大、周辺財開発

主力商品の付加価値向上、新規商材開発スキル獲得

例)周辺財メーカーの買収、開発技術、パテントの獲得

④新規事業創出

不連続性の高い事業創出

⑤業態変革(川上、川下参入)

仕入先、得意先市場への参入

例)周辺事業への参入、仕入先の買収

⑥事業基盤強化

バリューチェーン、プロセスの強化および補完。

例)生産ライン拡大、ライバル企業の買収、仕入先の買収

調査基準

上の図で整理した検討領域を決定するには、以下の質問に答えられる事業を調査し検討すると、方向性がより明確になります。

「今後、強化または参入したい事業ドメインはどれか?」

「その事業が抱えている制約条件は何か?技術か?販売チャネルか?市場規模か?国からの免許か?」

「強化したいテクノロジー、プロセス、バリューチェーンは?」

「必要なテクノロジー、プロセス、バリューチェーンを、今後独力で強化できると思うのか?」

「できるのでれば、どれくらい時間と費用がかかるのか?」

「買収したい企業規模は?」

こういった質問に答えていくことで、いずれの検討領域ですすめるべきかおのずと見えてくると思います。

(参考)スマイルカーブで考えてみる

スマイルカーブとは、商品を開発して販売するまでの一連のプロセスとそれぞれの付加価値をあらわしたときに、まるでひとが笑ったようなときの口の形に見えることから名づけられていますが、要するに上流工程である「商品の企画・開発」と下流工程の「保守・メンテナンス」の付加価値が高く、中流工程である「製造・組み立て」は付加価値が低いという考え方です。

スマイルカーブを参考にして、どのプロセスに特化するのか?または買収するのか?といったことを検討するといいかも知れません。

付加価値が高い部分を狙うのが一般的かもしれませんが、それだけリスクも高くなってしまいます。むしろだれも狙わない部分を集中的に買収を繰り返して、規模の経済と希少性を高めることで、結果的に付加価値を高めることもできるかもしれません。

さいごに

この記事では、M&Aの検討を始める方を中心に説明しましたが、いったん検討を始めたらM&A候補先を探す情報源はできるだけ各方面から入手する必要があります。

営業が競合しているライバル会社も、実はM&Aをしたがっている場合もあるので、もしかしたらM&A先候補になるかもしれません。

できるだけアンテナを張っておくことが大切です。

また、M&Aは相手がいるということを忘れてはいけません。結局、みんな同じことを考えているのです。

景気が良いときには、売り手がいないし、過当競争になっている市場ではM&Aは難しくなります。

たとえば介護市場でのM&Aは売り手市場になっています。買収費用は高騰するし、そもそも売り手がすくないと考えられます。

買い手ばかりがいる環境では、売り手が本気で売る気があるのかどうかの見極めが、非常に重要になってくるのです。

その一方で、目先のM&Aばかり考えてもいけません。

3年後、5年後、7年後を見据えたM&A実施後の具体的なイメージを持って、継続的に検討する必要があるのです。

そういう意味でM&Aで成功している企業の代表格としては、富士フイルムが有名です。

フイルム事業だけでは成長が見込めないと踏んで、90年代に2年間かけてSWOT分析を行いましたが、分析の結果、フイルム事業で培った化学技術を有効活用できる市場への参入を模索している中で、M&Aによる市場参入を選択しました。

その結果、化粧品市場での成功があるのです。

富士フイルムは長期的な視点に立って、トップと経営企画が主導でM&Aを活発に行って成功している代表的な企業といえるでしょう。

M&Aは、経営企画を担当する部門があれば、その部門が経営トップと一緒になって取り掛からないければ成功しません。

そのためにも、経営トップと経営企画を担当する部門が、各事業の今後の成長や事業バリュー、コアコンピタンスなどを包括的に把握し、舵を取っていくことが重要となってくるはずです。

著者情報

工学系の大学を卒業後、大手通信キャリアでシステム開発、データ分析、マーケティング支援に従事。私費MBA留学し戦略コンサルファームに勤務。その後大手通信メーカーで新規事業立ち上げを10年以上。専門は新規事業立案、イノベーション、マーケティング全般。PEST分析やSWOT分析などのビジネスフレームワークの研修講師も担当。その他スキルに英語、ウェブ開発、動画制作なども。ブログは10サイト以上/ウェブサービスもいくつか開発経験あり。英語はTOEICは955点保持。結構変わった経歴だと思っています。詳しくはプロフィールをどうぞ。